Les banques sont à nouveau dans l’actualité . Deux faillites bancaires aux États-Unis et le rachat forcé de Credit Suisse par UBS en Suisse ont déclenché les pires turbulences dans le secteur bancaire depuis la crise financière de 2008 . On parle de manque de confiance, d’effondrement de la confiance, de contagion et de risque systémique.

Confiance

Tout le principe de la banque repose sur la confiance . Les clients déposent de l’argent auprès des banques pour recevoir des intérêts et espèrent que leurs dépôts seront remboursés à l’échéance. Les banques prêtent de l’argent aux emprunteurs, espérant que les prêteurs paieront les intérêts sur les fonds empruntés et rembourseront le capital emprunté conformément aux accords de prêt.

Les membres du personnel travaillent dans des banques, confiants dans la capacité de l’institution à payer les salaires et à fournir d’autres avantages convenus. Les superviseurs bancaires sont convaincus que leurs modèles et leurs mécanismes de contrôle déclencheront en temps opportun des avertissements sur la liquidité, la solvabilité et les autres risques auxquels est confrontée toute banque. Cela leur laissera suffisamment de temps pour intervenir, par exemple en nommant un curateur pour une banque sur le point d’avoir des ennuis.

En Afrique du Sud, la South African Reserve Bank est responsable de la supervision bancaire . Les parties prenantes sont convaincues qu’il fera son travail et gardera leur argent en sécurité. Ils sont convaincus que les personnes qui gèrent les banques le feront de manière appropriée et saine, ne mettant ainsi pas l’économie ou le système bancaire en danger.

Enfin, les actionnaires d’une banque fournissent le capital permanent de l’institution, sur la base de la confiance que leur investissement augmentera en valeur et leur versera des dividendes au fil du temps.

Confiance

Toute cette confiance repose sur la capacité des institutions bancaires à gérer les risques de manière appropriée. La base même sur laquelle opèrent les banques est risquée . Les banques sont exposées à divers types de risques qui peuvent contribuer à la faillite. C’est là que la confiance est importante.

Les banques acceptent des dépôts à court terme et les convertissent en emprunts à long terme. La durée du prêt est plus longue que la durée du dépôt (également appelé financement). Par conséquent, si tous les déposants sont effrayés et perdent confiance dans la capacité de la banque à protéger leur argent, ils pourraient commencer à exiger le remboursement de leurs dépôts le même jour. Une banque ne peut tout simplement pas répondre à une telle demande de retraits simultanés.

Un autre obstacle potentiel majeur est le risque de liquidité . Le risque de liquidité apparaît lorsque les déposants veulent récupérer leurs dépôts et que la banque ne peut pas les rembourser en une seule fois. Cela peut déclencher d’autres problèmes.

Le risque de liquidité peut également apparaître lorsque la valeur des actifs des banques baisse. Les actifs d’une banque sont les prêts consentis au public. Les défauts de remboursement de ces prêts nécessitent des radiations. Cette érosion de la valeur des actifs peut déclencher des risques de liquidité et de solvabilité.

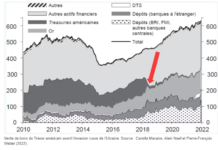

Silicon Valley Bank aux États-Unis a investi massivement dans des obligations d’État. Lorsque les taux obligataires augmentaient, la valeur en capital des obligations détenues par la banque diminuait. Cela a entraîné une pénurie de liquidités et une crise de solvabilité.

Une fois que des risques suffisants sont déclenchés, une banque se heurtera à de graves difficultés financières. Il pourrait ne pas survivre, car la confiance sera brisée.

Dans de telles circonstances, les autorités désignent un curateur pour gérer les affaires de la banque. Un conservateur gérera soit une banque en bonne santé, soit mettra fin à ses activités et fermera la banque.

Ces dernières années en Afrique du Sud, VBS Bank et African Bank ont été placées sous le contrôle de conservateurs. VBS Bank était complètement insolvable et donc fermée. De nombreux déposants ont subi de lourdes pertes.

Dans le cas de la Banque Africaine , le conservateur pourrait diviser les actifs en une « bonne banque » (actifs performants) et une « mauvaise banque » (actifs non performants). Ces deux parties ont été gérées différemment, la bonne banque et les actifs performants étant revenus en gestion privée sous le nom de African Bank. Les actifs non performants ont été séparés et gérés dans le but de récupérer le plus possible auprès des prêteurs.

Contagion

La contagion se produit lorsqu’un manque de confiance dans une institution bancaire se propage à d’autres. Cela s’est produit en 2008 , lorsque les soi-disant obligations hypothécaires à risque ont été réévaluées avec des taux d’intérêt plus élevés et que les emprunteurs ne pouvaient pas se permettre des remboursements plus importants. Des problèmes dans certaines banques ont entraîné la méfiance dans l’ensemble du secteur bancaire.

Au cours des deux dernières semaines, il y a eu à nouveau un risque de contagion après l’apparition de problèmes à la Silicon Valley Bank et au Credit Suisse en Suisse . Dans les deux cas, les régulateurs sont intervenus pour contenir les craintes concernant le système bancaire. Il a été convenu que le Credit Suisse serait vendu à UBS, une autre banque suisse. L’annonce de cette vente contenait des craintes de contagion.

La contagion peut s’étendre au-delà du système bancaire. La contagion financière fait référence à la propagation d’une crise économique d’un marché (par exemple le secteur bancaire) ou d’un pays à d’autres marchés (par exemple le secteur des assurances) ou à d’autres pays.

Dans ces conditions, la confiance dans les industries ou même dans les pays peut se dissiper du jour au lendemain. C’est ce qui s’est produit en 2008, lorsqu’on a douté de la pérennité du système bancaire international. Dans ces conditions, les gens reviennent au cash et conservent leur épargne en billets de banque. Cela en soi exerce une pression sur les liquidités du système bancaire, car les liquidités sortent du système.

Risque systémique?

Le risque systémique est lié à la contagion. C’est le risque d’une panne d’un système entier plutôt que l’échec d’une institution individuelle. Un exemple typique est celui où la faillite d’une banque individuelle entraîne la faillite d’un plus grand nombre de banques, puis la faillite du système bancaire, puis la faillite de l’ensemble du système financier.

Une défaillance systémique peut survenir parce que différentes institutions financières détiennent des expositions les unes contre les autres. Si la banque A a un dépôt substantiel auprès de la banque B ou de l’assureur C et que l’un de ces deux derniers rencontre des difficultés financières, le résultat peut être que la banque A est également confrontée à des difficultés financières.

La confiance dans le secteur bancaire est durement gagnée et facilement choquée. Cela rend les banques individuelles et le secteur bancaire vulnérables aux effets d’entraînement d’autres institutions.

Que peut-on faire pour gérer ces facteurs ?

Les risques dans les banques sont gérés à deux niveaux.

La direction de la banque est responsable de son bon fonctionnement. La direction doit évaluer et atténuer les risques. Dans le cas récent de SVB aux États-Unis, des rapports suggèrent que la banque n’a pas bien géré son portefeuille de risques , ce qui l’a exposée à des changements majeurs sur le marché, comme des taux d’intérêt plus élevés.

Dans le même temps, les banques sont soumises à la surveillance des autorités . Les banques doivent satisfaire aux exigences réglementaires des superviseurs et gérer leurs affaires en conséquence.

En Afrique du Sud, la législation prévoit différents types de banques pour permettre différents niveaux de sophistication dans les opérations bancaires.

Quelle est la vulnérabilité des banques sur le continent africain ?

L’Afrique est un vaste continent de 54 pays . Les pays africains se trouvent également à des niveaux de développement économique très différents. Il est donc impossible de se prononcer sur la solidité du système bancaire du continent.

Jannie Rossouw

Professeur invité à la Business School, Université du Witwatersrand