Au début de la pandémie covid-19 en mars 2020, le gouverneur du système de réserve fédérale américaine Jerome Powell a fait une déclaration extraordinaire : « Nous n’allons pas manquer de munitions. » La banque centrale était prête à prendre toutes les mesures nécessaires pour endiguer la crise économique croissante. Trois mois plus tard, la Fed a injecté près de 3 000 milliards de dollars de liquidités dans l’économie américaine.

Une telle action radicale des banques centrales – l’assouplissement quantitatif (QE) – a ses détracteurs à droite et à gauche. Tout aussi frappant est que de nombreux économistes et historiens économiques de premier plan se sont ralliés en faveur du QE pour répondre à la menace d’une crise économique. Leur remarquable certitude révèle une histoire sur la façon dont notre compréhension des crises actuelles a été dominée par les leçons tirées des crises passées, et en particulier la Grande Dépression dans les années 1930 et son interprétation par les économistes Milton Friedman et Anna Schwartz, dans leur livre de 1963, A Monetary History of the United States.

Friedman et Schwartz ont affirmé que le système de la Réserve fédérale était responsable de transformer un ralentissement économique ordinaire en grande dépression. Lorsqu’une crise financière massive a entraîné une forte baisse du stock d’argent dans l’économie américaine, la Fed n’a pas pris de mesures pour atténuer le problème.

À la fin du XXe siècle, leur interprétation de la Grande Dépression était devenue suffisamment dominante dans l’économie et l’histoire économique pour être qualifiée d’orthodoxie. Lorsque la crise financière mondiale a frappé en 2008, le système de la Réserve fédérale a proposé des politiques agressives d’expansion monétaire pour éviter ses erreurs supposées pendant la Grande Dépression.

Analyse politique, sans partisanerie

Ce flot de liquidités dans le système financier du capitalisme est remarquable dans la perspective historique, dépassant tous les records antérieurs pour les interventions monétaires, en dehors de la guerre, depuis le début du XXe siècle. Il définit notre réalité économique à un point tel que l’histoire fictive d’un mystérieux « professeur », qui planifie méticuleusement un raid sur la Monnaie royale d’Espagne pour imprimer des milliards d’euros, est devenu la base de la série télévisée très populaire, La Casa de Papel. Comme l’a expliqué le professeur :

En 2011, la Banque centrale européenne a réalisé 171 milliards d’euros de nulle part. Comme nous le faisons. Seulement plus grand … « Injections de liquidités », l’appelaient-ils. Je fais une injection de liquidités, mais pas pour les banques. Je m’en vais ici, dans l’économie réelle.

Le professeur a fait ces remarques bien avant que les banques centrales ne répondent à la crise du coronavirus par un flot encore plus important de liquidités.

L’analyse historique comme hésie économique

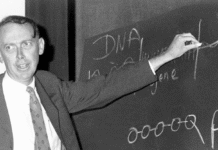

Le début de la Grande Dépression a coïncidé avec « un âge d’or » de la recherche théorique et empirique sur les cycles économiques et les crises. Bien qu’ils ne se soient pas mis d’accord sur les causes des cycles, les économistes ont eu tendance à chercher des explications sur les fluctuations récurrentes de l’activité économique dans la dynamique interne du système économique. Cet accent est évident dans les travaux de Wesley Clair Mitchell, un économiste américain au début du 20e siècle qui était la première autorité mondiale sur les cycles économiques.

Mitchell a commencé sa carrière en tant qu’économiste monétaire à l’Université de Chicago où il a rencontré Thorstein Veblen et a été inspiré par les critiques de l’économiste non conventionnel de la théorie économique orthodoxe et, en particulier, sa négligence du processus de changement économique « évolutif ».

Pour Mitchell, c’est la « dépendance précaire » du bien-être matériel à l’égard d’une économie organisée à des fins lucratives qui a généré des cycles économiques : « Là où l’économie monétaire domine, les ressources naturelles ne sont pas développées, l’équipement mécanique n’est pas fourni, les compétences industrielles ne sont pas exercées, à moins que les conditions ne soient telles que la promesse d’un profit financier à ceux qui dirigent la production. » Il s’est penché sur la dynamique des bénéfices des entreprises pour expliquer les phases récurrentes de l’activité commerciale et comment elles « se développent et se développent les unes dans les autres » dans un processus de changement cumulatif.

La profondeur et la persistance de la Dépression, en particulier dans le pays qui semblait incarner le capitalisme dans sa forme la plus sophistiquée, ont renforcé l’importance de comprendre les fluctuations de l’activité économique. Une nouvelle perspective proposée par John Maynard Keynes a attiré une attention particulière : Keynes s’est penché sur la dynamique interne du système économique pour les racines des cycles, faisant écho au scepticisme d’autres économistes quant à sa capacité d’auto-ajustement, mais a identifié un nouveau rôle important pour le gouvernement dans la stabilité économique.

L’importance de l’interprétation de la Grande Dépression que Friedman et Schwartz ont énoncée ne peut être appréciée qu’en comprenant la continuité et la rupture qu’elle a marquées dans les analyses des économistes sur les cycles économiques. Leur livre était basé sur une combinaison de théorie et d’histoire qui ressemble étrangement à l’approche méthodologique distinctive de Mitchell à l’étude du changement cumulatif. Mais tout comme Mitchell avait utilisé des annales historiques et des statistiques pour contester l’orthodoxie économique de son époque, Friedman et Schwartz ont utilisé leurs recherches historiques pour faire face non seulement à ce que Mitchell et Keynes croyaient, mais ce que beaucoup d’économistes croyaient de l’instabilité inhérente d’un système économique capitaliste.

Dans une histoire monétaire, Friedman et Schwartz ont conçu la norme dans le capitalisme comme stabilité, comme caractérisée par une covariance harmonieuse de l’argent et des revenus, interrompue seulement par des cycles aberrants. C’est au cours de ces moments historiques inhabituels, ont-ils affirmé, que l’argent comptait beaucoup. En ce qui concerne la Grande Dépression, ils ont postulé que c’est la baisse de l’argent qui a fait chuter les revenus. S’ils reconnaissent que l’effondrement monétaire est à l’origine des vagues de crises bancaires qui ont ravagé le système financier américain au début des années 1930, ils ont accusé l’autorité monétaire américaine de ne pas avoir injecté suffisamment de liquidités dans le système pour contrer l’effondrement. Ce faisant, ils tenaient le gouvernement responsable de ce qui semblait être à la plupart des gens une crise du capitalisme.

Pour défendre leurs revendications audacieuses, Friedman et Schwartz adoptent une approche méthodologique inspirée par Mitchell, mais de plus en plus fustigée comme démodée contre l’influence croissante de l’analyse économétrique en économie. Les économétriques étaient d’accord avec Mitchell sur l’importance d’intégrer la théorie économique et les preuves, mais ils ont jeté l’activité économique en termes de relations mathématiques stables qui démentaient l’importance du changement cumulatif que Mitchell a souligné.

Friedman et Schwartz ont refusé d’être influencés par la mode méthodologique, optant plutôt pour l’histoire de discriminer entre les différentes explications de la « covariation statistique » en allant « au-delà des chiffres seuls » pour « discerner les circonstances antécédentes d’où sont nés les mouvements particuliers qui deviennent si anonymes lorsque nous alimentons les statistiques dans l’ordinateur ».

Sur la base de recherches historiques, ils ont prétendu reconstruire la séquence temporelle des événements qui, selon eux, ont conduit à une « contraction catastrophique » pendant la Grande Dépression. Ils ont également utilisé le raisonnement historique pour aller plus loin, pour transcender une histoire qui, autrement, localiserait l’effondrement de l’économie américaine dans les échecs de son système financier privé. Le système de la Réserve fédérale avait « amplement de pouvoirs », ont-ils suggéré, « pour couper court au processus tragique de déflation monétaire et d’effondrement bancaire » mais n’a pas utilisé ces pouvoirs « efficacement ». Par l’utilisation de l’histoire contrefactuelle, par conséquent, ils ont créé l’impression d’une crise qui n’a pas eu à se produire.

Photo noire et blanche des hommes dans des manteaux et des chapeaux faisant la queue à l’extérieur du bâtiment avec l’affichage affichant « Café de soupe libre et beignets pour les chômeurs ».

Des chômeurs faisaient la queue devant une soupe populaire ouverte à Chicago par Al Capone. Collection Everett/Shutterstock

Argent, argent, argent

Il était difficile de se demander pourquoi la Grande Dépression s’est produite aux États-Unis. La réponse de Friedman et Schwartz était provocante et plausible, mais beaucoup a été laissé de côté et beaucoup ajouté. Nous nous attendons à des critiques de leurs revendications, et une pléthore d’alternatives. Pourtant, malgré les critiques au fil des ans, de nombreux historiens ont étendu l’hypothèse de l’argent ou qualifié des éléments spécifiques de celui-ci, plutôt que de confronter ou d’évaluer les revendications fondamentales sur lesquelles il a été construit.

À la fin du XXe siècle, l’interprétation radicale de la Grande Dépression proposée par Friedman et Schwartz était devenue une orthodoxie historique. Les quelques érudits qui étaient assez impertinents pour y faire face directement ont fait l’objet d’une attaque de critiques. Et pour ceux qui ne veulent pas acheter dans la revendication de la stabilité inhérente du capitalisme, la négligence s’est avérée être une arme puissante. Qu’une telle négligence était par dessein autant que l’ignorance peut être vu dans l’écriture d’un économiste universitaire, Ben Bernanke, qui devait construire une carrière encore plus éblouissante en tant que banquier central.

Bernanke a reconnu une lacune importante dans l’histoire de l’argent et a proposé de le combler. L’interprétation de la Grande Dépression par Friedman et Schwartz reposait en grande partie sur une panique bancaire, dans laquelle les déposants retiraient leur argent des banques saines et malsaines, mais sans offrir d’explication sérieuse de la perturbation du système financier américain. Bernanke est venu à la rescousse, mais seulement en excluant les quelques contemporains comme Hyman Minsky à qui il aurait pu se tourner pour obtenir des idées sur l’instabilité du système financier américain, puisque leur travail s’est éloigné » de l’hypothèse d’un comportementéconomique rationnel« .

Que l’article de Bernanke ait attiré tant d’attention académique suggère l’effet écrasant des orthodoxies académiques sur la prétendue recherche scientifique. Mais les enjeux sont soudainement devenus beaucoup plus importants, et l’action plus dramatique, lorsque l’orthodoxie historique de la Grande Dépression est passée de l’esprit académique dans la sphère politique au début du 21e siècle.

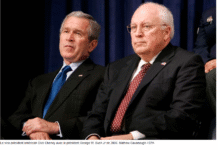

Une certaine idée de ce qui allait arriver était en évidence lors d’une célébration du 90e anniversaire de Friedman en 2002. À ce moment-là, Bernanke était membre du Conseil des gouverneurs du système de la Réserve fédérale et, dans un hommage souvent cité, il a déclaré: « Je voudrais dire à Milton et Anna: en ce qui concerne la Grande Dépression. Tu as raison, on l’a fait. Nous sommes vraiment désolés. Mais grâce à vous, nous ne le recommencerons pas.

Les paroles de Bernanke ont certainement donné au nonagenerian autant de pause que de plaisir. Dans son discours présidentiel à l’American Economic Association, quelques années après la publication d’A Monetary History, M. Friedman s’est inquiété du fait que « nous risquons d’attribuer à la politique monétaire un rôle plus important qu’il ne peut jouer ». Pourtant, il aurait difficilement pu imaginer ce que Bernanke oserait quand l’occasion s’est présentée.

Friedman n’a peut-être pas été là pour assister aux politiques agressives d’expansion monétaire que Bernanke a mises en œuvre dans sa détermination à ne pas « recommencer ». Toutefois, Schwartz a laissé entendre qu’il se battait contre la mauvaise guerre depuis la crise de 2008-2009 n’avait rien à voir avec la liquidité. Ironiquement, beaucoup d’économistes croyaient autrefois à peu près la même chose au sujet de la Grande Dépression des années 1930. Imaginez ce que cela impliquerait dans notre compréhension de cette crise, sans parler de la mode actuelle de l’assouplissement quantitatif, s’ils avaient raison.

Mary O’Sullivan – Professeur d’histoire économique, Université de Genève (Traduit en Français par jay Cliff)